¿Tienes en cuenta el riesgo aparte de la rentabilidad a la hora de medir el rendimiento de una cartera?

En este artículo vamos a ver las principales medidas de rentabilidad ajustadas al riesgo. Cuando queremos medir la calidad de gestión de un gestor o un manager, algunas veces y de forma equivocada solo se tiene en cuenta la rentabilidad que ha obtenido la cartera. No solo hay que tener en cuenta la rentabilidad que ha obtenido la cartera, sino también el riesgo que ha asumido para obtener esa rentabilidad.

Por eso, a la hora de medir la calidad de gestión entre varios gestores para determinar cual es el mejor gestor, no solo hay que tener en cuenta la rentabilidad sino también el nivel de riesgo que ese gestor ha estado introduciendo en la cartera y que le ha permitido llegar a esa rentabilidad.

Lógicamente, entre 2 gestores que han obtenido la misma rentabilidad, preferimos aquel que ha asumido menos riesgo. Esto nos lleva a las siguientes medidas que podemos utilizar para comparar distintos gestores y seleccionar el gestor que mejor gestión ha realizado en la cartera, por lo que no solo miraremos la rentabilidad sino también el riesgo.

Relación entre el resultado y el riesgo incurrido

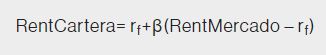

Existe una relación entre rentabilidad y riesgo según el modelo CAPM, el cual indica que la rentabilidad esperada para una cartera va a ser igual a la rentabilidad del activo libre de riesgo + la β (o nivel de riesgo que ha asumido el gestor) multiplicado por el ERP (Equity Risk Premium), que es la diferencia entre la rentabilidad del mercado en el que opera el gestor y la rentabilidad del activo libre de riesgo:

- Beta: La beta es la covarianza entre la rentabilidad de la cartera y la rentabilidad del mercado, dividido por la desviación típica al cuadrado (o lo que es la varianza de la rentabilidad del mercado).

- Desviación típica: La desviación típica es la raíz cuadrada de la varianza.

Una vez visto este recordatorio, procedemos a ver las distintas medidas de rentabilidad ajustadas al riesgo que utilizamos para determinar la calidad de gestión y ver qué gestor es mejor o peor.

Ratio Sharpe

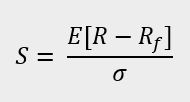

Debido a William Forsyth Sharpe, es una medida del exceso del rendimiento por unidad de riesgo de una inversión. Se define como:

R = rendimiento de la cartera.

Rf = rendimiento de la tasa de interés libre de riesgo.

𝜎 = desviación típica (volatilidad) de la cartera.

Se utiliza para mostrar hasta qué punto el rendimiento de una inversión compensa al inversor por asumir el riesgo de la misma. Cuando se comparan dos inversiones, cada una con la tasa libre de riesgo, la que tenga mayor ratio Sharpe proporciona mayor rendimiento para un mismo nivel de riesgo.

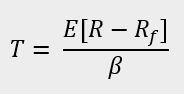

Ratio Treynor

Debido a Jack L. Treynor, es una medida del exceso del rendimiento por unidad de riesgo sistemático (de mercado). Se define como:

R = rendimiento de la cartera.

Rf = rendimiento de la tasa de interés libre de riesgo.

𝛽 = beta de la cartera.

Cuanto mayor sea el ratio Treynor, mejor será el rendimiento de la cartera analizada. Carteras con igual riesgo sistemático, pero diferente riesgo total, se clasificarán de la misma manera. No obstante, la cartera con mayor riesgo total, menos diversificada, presenta un mayor riesgo no sistemático que no es valorado.

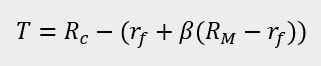

Ratio Jensen

Es una medida de la calidad de gestión del fondo. Indica el exceso de rentabilidad obtenido por el fondo para un nivel de riesgo determinado. Explica la diferencia entre la rentabilidad esperada, es decir, la que corresponde al riesgo sistemático asumido (modelo CAPM), y la realmente obtenida:

Rc = rendimiento de la cartera.

Rf = rendimiento de la tasa de interés libre de riesgo.

𝛽 = beta de la cartera.

Cuanto mayor sea el ratio Treynor, mejor será el rendimiento de la cartera analizada. Carteras con igual riesgo sistemático, pero diferente riesgo total, se clasificarán de la misma manera. No obstante, la cartera con mayor riesgo total, menos diversificada, presenta un mayor riesgo no sistemático que no es valorado.

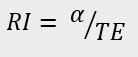

Ratio de información

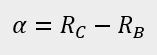

Para entender este ratio, primero hemos de entender dos conceptos:

- Tracking Error (TE): Desviación típica de las diferencias de rentabilidad de la cartera y el benchmark de referencia.

- Alfa: Diferencia de rentabilidad de la cartera y el benchmark.

Así, el ratio de información nos indica el exceso de retorno de la cartera sobre el índice de referencia ponderado por la unidad de riesgo relativo al índice:

Es mejor cuanto mayor es, ya que indica que el riesgo adicional está recompensado.

VaR (Value at Risk)

Por riesgo de mercado se entiende el riesgo de incurrir en pérdidas por el mantenimiento de posiciones como consecuencia de movimientos adversos de las variables financieras (factores de riesgo).

El VaR es una estimación estadística, para un determinado nivel de probabilidad, que cuantifica la pérdida asumida en un período específico (normalmente a 1 día) como consecuencia de una alteración de las condiciones de mercado.

Se puede definir en términos absolutos (máxima cantidad de dinero) o relativos (máximo porcentaje de pérdida respecto al índice de referencia).

Esperamos que estas medidas de rentabilidad ajustadas al riesgo te sean útiles. Si la medición de los resultados de una cartera es algo que te interesa ya sea a título personal para evaluar a algún gestor o fondo de inversión, o bien para clientes, en Braindex contamos con un curso de Medición de los resultados de una cartera (Performance Attribution) impartido por el experto Pablo García, con el que aprenderás a valorar la calidad de gestión de cada fondo de inversión o cartera.

Descubre el curso de Performance Attribution con Pablo García

Iníciate en nuestra categoría de Mercados y Productos Financieros con el curso de Medición de los resultados de una cartera (Performance Attribution), con el que aprenderás a valorar la calidad de gestión de cada fondo de inversión o cartera.