¿Conoces los peligros que tienen la venta de opciones a largo plazo?

Todas las veces que hablo sobre las estrategias de venta de opciones como Strangle, Putwrite o Buywrite, me dedico a explicar sus comportamientos frente a sus índices subyacentes y el porqué de sus rentabilidades y volatilidades.

No obstante, aunque normalmente suelo hablar sobre los riesgos asociados, nunca antes había escrito un artículo focalizándome en los peligros y riesgos de estas estrategias, que los tienen y son muy importantes, siendo consciente de que cada vez más inversores particulares e Institucionales utilizan este tipo de estrategias.

Para poder lograr el éxito a largo plazo es esencial entender bien la exposición al riesgo que tenemos cuando realizamos este tipo de estrategias. Seguro que ya sabrás que en el mundo de la inversión no hay atajos, y tener prisa suele ser sinónimo de apalancamiento y éste antes o después conduce a problemas.

Pese a que muchos riesgos son más técnicos, la mayoría estarán relacionados con los sesgos de comportamiento y cómo nos afecta psicológicamente esta estrategia. Podemos agrupar en 3 grupos los riesgos sobre los que vamos a hablar:

- Asimetría en la pérdidas y ganancias.

- Porcentaje de acierto elevado que conlleva apalancamientos.

- Errores en la selección de precio de ejercicio y vencimiento.

Asimetría en pérdidas y ganancias:

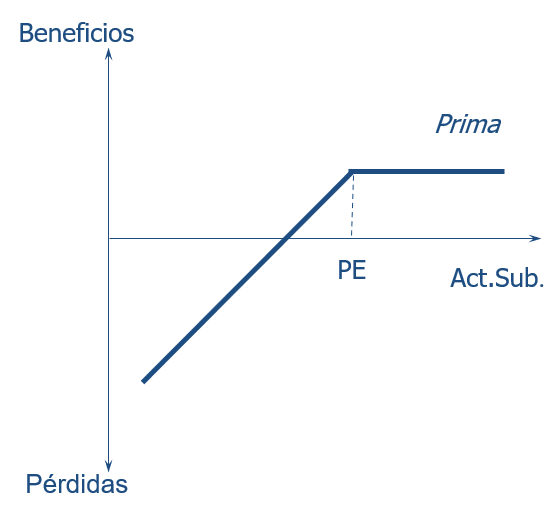

La venta de opciones tiene Gamma negativo, lo que quiere decir que podemos perder más de lo que ganamos. Además, la venta de opciones supone siempre un beneficio limitado a la prima ingresada mientras que la pérdida es ilimitada.

Hay poco que ganar y mucho que perder. La prima será mayor cuanto mayor sea el plazo de la opción a vencimiento y mayor sea la volatilidad. El paso del tiempo hace que la prima vaya perdiendo valor y por lo tanto el vendedor se vea beneficiado.

Gráfico 1: Perfil de beneficio/pérdida de una Venta de Put.

Por lo comentado anteriormente, creo que es muy importante considerar previamente a tomar una posición es si el riesgo merece la pena, es decir, cuánto ingresamos de prima respecto al riesgo que corremos.

En la tabla 2 que puedes ver a continuación tenemos calculada la prima de una opción Put de precio de ejercicio un 2% OTM (por debajo del subyacente) a 30 días, pero a distintos niveles de volatilidad. Hay una diferencia enorme en la prima ingresada a un 10% (un 0,29%) o a un 30% de volatilidad (un 2,30%).

Son rentabilidades efectivas a un mes, no están anualizadas. Como podrás observar, cuando la volatilidad es muy baja, la prima es pequeña, por lo que no es muy recomendable realizar estas estrategias de ventas de opciones, ya que arriesgamos mucho.

Cuadro 2: Prima Put 98% y 30 días a vencimiento para distintos niveles de volatilidad.

| IBEX 35 | 8000 |

| Strike | 7800 |

| Volatilidad | 10% | 15% | 20% | 25% | 30% | 35% | 40% |

| Prima (ptos) | 23,552 | 58,636 | 98,532 | 140,547 | 183,658 | 227,402 | 271,538 |

| Prima (%) | 0,29% | 0,73% | 1,23% | 1,76% | 2,30% | 2,84% | 3,39% |

Además de que ingresamos poco cuando la volatilidad es baja, otra razón es que suele coincidir que la volatilidad es baja cuando se ha vivido una racha alcista del mercado y todos sabemos que en algún momento corregirá, no sabemos si mucho o poco, pero al menos algo lo hará y las correcciones son violentas. Ahí es donde están las pérdidas. Se pierde por las caídas del mercado y por el aumento de la volatilidad, hace que la prima sea cada vez más cara obligando a comprar la opción a precios muy altos.

Me gusta mucho una la siguiente frase que dice Sheldon Natenberg en su libro:

“Un trader de opciones novato suele encontrar atractivos los Straddles comprados porque son estrategias con un riesgo limitado y potencial de beneficios ilimitado, especialmente cuando el beneficio es ilimitado en ambas direcciones. Sin embargo, si el movimiento que esperamos no se materializa, podría tener pérdidas en poco tiempo y que éstas se fueran incrementando poco a poco, incluso una cantidad limitada podría ser una experiencia dolorosa. Esta no es una justificación para comprar o vender Straddle. En determinadas condiciones cualquiera de las dos será buena. La primera preocupación de un trader inteligente debe ser el rendimiento total esperado. Si la estrategia con un rendimiento esperado más alto entraña un riesgo ilimitado, el trader debe aceptar que el riesgo es parte del negocio”.

Sheldon Natenberg

La volatilidad de estas estrategias frente a sus índices subyacentes es mucho más baja y por lo tanto tienen menos riesgo. Sin embargo, algo que se puede apreciar a simple vista en un gráfico son las disrupciones o asimetrías en determinados momentos.

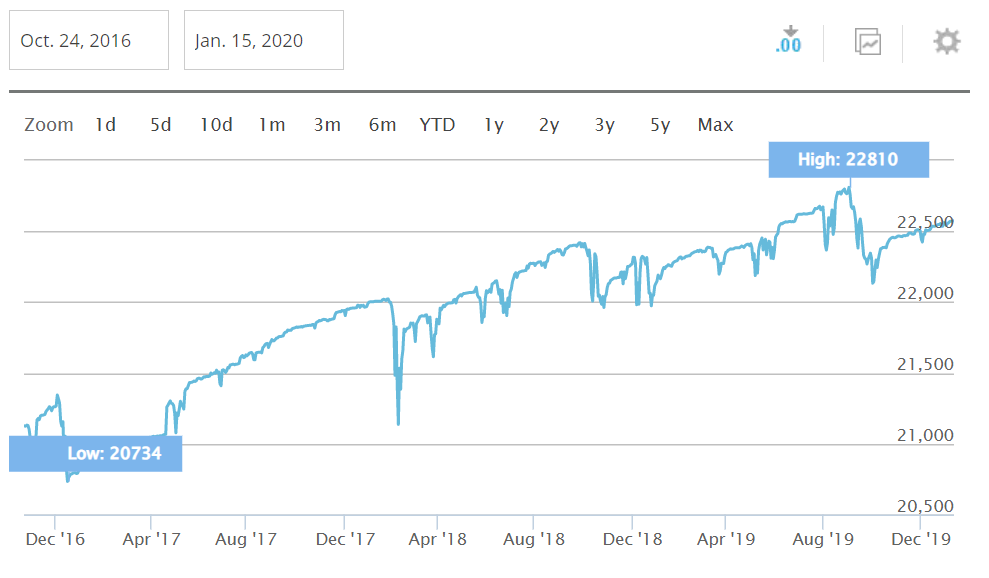

En el siguiente gráfico 3 puedes ver cómo llama la atención que las caídas sean todas verticales, aunque puede ser un poco engañoso por la escala ya que las caídas no son tan graves.

Gráfico 3: Índice EURO STOXX 50 Short Strangle entre Octubre de 2016 y enero de 2020.

Tienen mucha importancia las caídas producidas por los cisnes negros, que son situaciones extraordinarias con poca probabilidad de suceso, pero que ocurren, aunque cada mucho tiempo eso sí, pero cuando aparecen se llevan por delante a todos los incautos.

En el gráfico 4 a continuación puedes ver cómo en marzo de 2020 Europa inició los confinamientos debido al covid 19. Podemos ver cómo un índice con una volatilidad bajísima, pasa a convertirse en prácticamente el activo subyacente. Las caídas son como en el índice subyacente pero no así las subidas.

Gráfico 4: Índice EURO STOXX 50 Short Strangle en marzo 2020 (Covid 19).

Porcentaje de Acierto elevado

Este tipo de estrategias suelen tener un porcentaje de acierto muy elevado. Depende del precio de ejercicio escogido, hay una mayor probabilidad de acierto, aunque menor prima cuanto más alejado del subyacente esté.

Por ejemplo, el IBEX PUTWRITE en el 2022 hasta finales de año, en su estrategia mensual ha tenido un 100% de acierto. Esto quiere decir que el día anterior a cada vencimiento se ha recomprado la prima a un precio más bajo del que se había vendido.

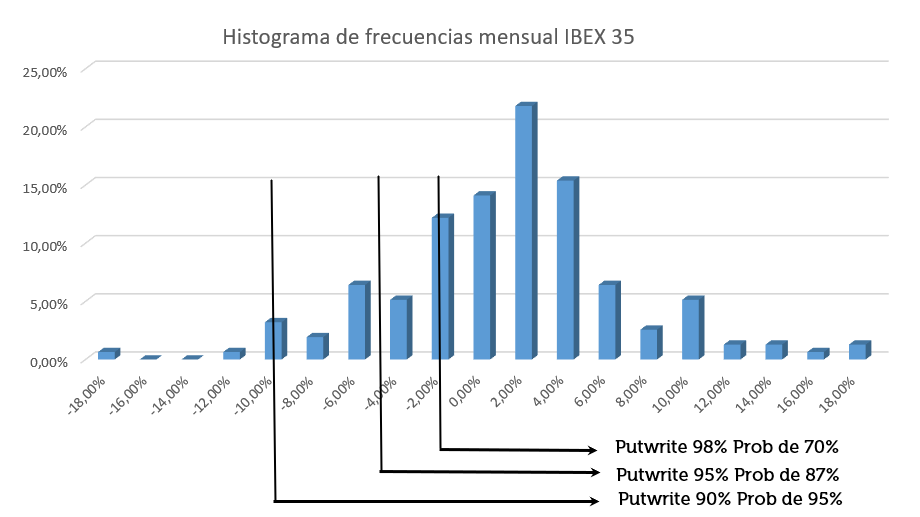

En el siguiente gráfico 5 mostramos un histograma de frecuencias con los rendimientos mensuales del IBEX 35 desde 2007. Históricamente casi el 70% de las veces o ha subido o no ha caído más de un 2%. Por tanto, un Putwrite que utiliza un precio de ejercicio un 2% (se suele denominar Putwrite 98) por debajo del subyacente, históricamente habrá tenido éxito el 70% de los meses.

Si el precio de ejercicio es más bajo, un 5% (Putwrite 95) la probabilidad de éxito es todavía mayor (un 87%). Precios de ejercicio más bajos también implican primas más bajas, es lógico no, menor riesgo siempre es menos rentabilidad.

Gráfico 5: Histograma de frecuencias rendimientos mensuales IBEX 35 desde 2007.

Al tener un porcentaje de éxito elevado e ingresar una cantidad relativamente pequeña cada mes, la gente con poca experiencia en los mercados tienden mucho a “venirse arriba” y pensar que tiene una estrategia infalible… y aquí es cuando entran en juego los apalancamientos para aumentar el ingreso de la prima. Cuando hay desastres financieros, el apalancamiento siempre está detrás, y la culpa no es del producto o de la estrategia, sino de quien realiza dicha estrategia.

Si mi cartera tiene un valor de, por ejemplo, 1.000€, el nominal de las opciones que voy a utilizar en el mercado tiene que ser de 1.000€, independientemente de lo que ingrese de prima o tenga que depositar de garantías. Si tomo una posición en opciones por valor de 10.000€ (se puede, ya que las garantías rondan el 10%) estoy apalancado 10 veces, lo que es sencillamente una locura.

Según la información presentada en el gráfico previo, se concluye que es poco probable que el mercado caiga un 10% en un mes, aunque ha sucedido históricamente en el 5% de los meses. Sin embargo, si tengo la mala suerte de estar apalancado 10 veces cuando el mercado experimenta una caída del 10%, perderé el 100% de mi capital. A lo largo de mi experiencia en este campo, he aprendido que las situaciones desfavorables siempre parecen ocurrir en el momento más inoportuno.

No hay atajos, utilizar un apalancamiento de 10 veces no es sensato, es una acción imprudente que inevitablemente conduce a la pérdida total de dinero en todas las ocasiones. Aunque puede salir bien en 200 ocasiones, si falla una vez, todo estará perdido.

Estar apalancado no solo es peligroso en caso de una caída significativa en el valor del activo subyacente, sino que también limita nuestras opciones en caso de un aumento en los requisitos de garantía, lo cual puede llevarnos a cerrar la posición en el momento más inapropiado.

Vamos a ver un ejemplo: Supongamos que tengo 10.000€ disponibles para implementar la estrategia Putwrite en el IBEX 35, que actualmente se encuentra en 8.000 puntos. Las opciones del IBEX tienen un multiplicador de 1€, lo que implica que cada opción tiene un valor nominal de 8.000€. Así de sencillo. Por lo tanto, solo puedo vender una opción. Si vendo dos opciones, el valor nominal de mi posición (16.000€) superará el capital disponible en mi cartera.

Si decido vender la opción Put con un precio de ejercicio de 7.800 y un vencimiento de un mes, recibiré una prima de 95 euros, considerando que la volatilidad se sitúa en torno al 20%. No tengo que pagar nada, ya que los 95€ se depositarán en mi cuenta. Sin embargo, para cerrar la posición, deberé comprar la opción… ¡a ver qué precio pago el día de vencimiento!

Mi intermediario financiero me solicitará garantías, ya que a su vez el mercado (específicamente la Entidad de Contrapartida Central, BME Clearing) le exige dichas garantías. El monto de las garantías asciende a aproximadamente 550 euros. Por lo tanto, mi situación es la siguiente:

- Valor nominal de las opciones: 8.000€

- Liquidez (valor de la cartera): 10.000€ + 95€ – 550€ = 9.545€

Si en la fecha de vencimiento el IBEX 35 no cae por debajo de los 7.800 puntos, recibiré íntegramente la prima de 95€, lo cual representa un 0,95% del valor de mi cartera. Sin embargo, si el IBEX 35 finaliza, por ejemplo, en 7.600 puntos, incurriría en una pérdida de 200€ – 95€ = 105€, es decir, un -1,05%.

Hasta aquí todo es normal. Ahora, apliquemos el ejemplo anterior utilizando un apalancamiento de 10 veces. Venderemos 10 opciones Put, lo cual resulta en la siguiente situación de mi cartera:

- Valor nominal de las opciones: 80.000€

- Liquidez: 10.000€ + (95€ x 10) – (550€ x 10) = 5.450€

Aún dispongo de 5.450€ en liquidez, lo cual podría parecer suficiente, pero hagamos los cálculos. Si la estrategia resulta exitosa, recibiré 950€ (un 9,5% en un mes), lo cual es tentador. Sin embargo, si la estrategia no funciona y el índice cae a 7.600 puntos, perdería un 10,5% de mi cartera en un mes, lo cual sería una pequeña tragedia.

Digo “pequeña” porque lo peor vendrá cuando intentemos solucionarlo. Al siguiente mes, tendríamos que apalancarnos aún más y eso complicaría aún más las cosas. Todo esto sin que ocurra algo especialmente grave o inusual, solo una caída bastante común.

No obstante, la situación empeora aún más. A medida que el mercado cae, la volatilidad aumenta y nuestro intermediario exigirá mayores garantías. Aunque el máximo que podemos perder en caso de pérdida es de 10.095€, la pérdida final podría superar esta cantidad. Para mantener nuestra solvencia, a medida que aumenta el riesgo, las garantías también aumentarán, e incluso nuestro intermediario podría obligarnos a cerrar posiciones y asumir las pérdidas.

Errores en la selección del precio de ejercicio y vencimiento.

En ocasiones, cuando no se conoce a fondo la estrategia, el problema radica en seleccionar incorrectamente el precio de ejercicio y el vencimiento.

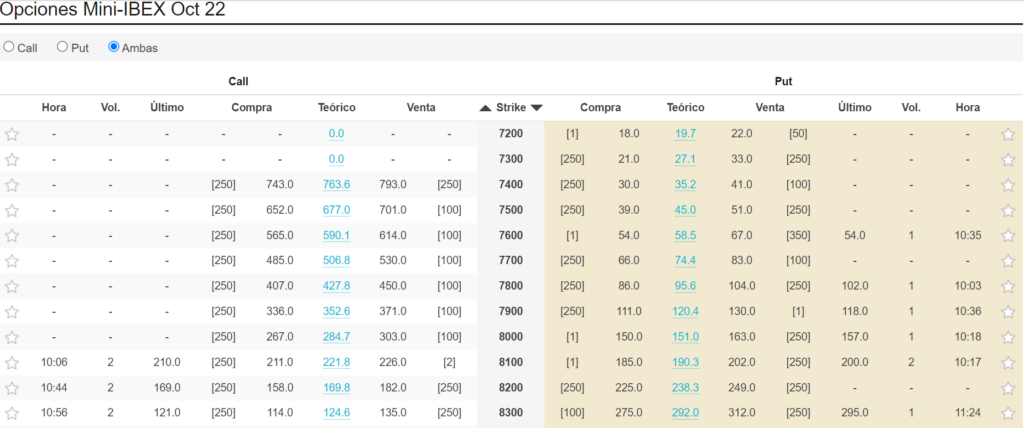

Tabla 6: Pantalla de opciones IBEX de vencimiento de Octubre 2022.

En la tabla anterior se muestran las primas de las opciones del IBEX con vencimiento en octubre de 2022. Por aquel entonces, el IBEX se encontraba en 8.130 puntos y faltaban 32 días para el vencimiento. Respecto a las primas que se obtendrían al vender diferentes opciones Put, observa cómo la prima se reduce a medida que se seleccionan precios de ejercicio más bajos.

Obtener una prima de 18 euros al vender una opción Put con un precio de ejercicio de 7.200 no es mucho dinero, en cambio, es mucho mejor obtener 275€ al vender una opción con un precio de ejercicio de 8.300. La diferencia radica en que la estrategia pierde dinero siempre que el IBEX finalice por debajo del precio de ejercicio.

Si el IBEX se encuentra actualmente en 8.130, ¿dónde estará dentro de un mes? Obviamente, nadie lo sabe, pero es mucho más probable que esté por debajo de 8.300 que por debajo de 7.200, eso es evidente. A veces, el deseo de obtener una prima jugosa nos lleva a asumir mucho más riesgo del necesario.

Lo mismo ocurre con el tiempo hasta el vencimiento. A continuación, encontrarás una tabla con las primas de opciones Put de diferentes precios de ejercicio y vencimientos:

Tabla 7: Prima de opciones Put de diferentes precios de ejercicio y vencimientos.

| IBEX 35 | 8130 |

| Volatilidad | 20% |

| Strike | 7600 | 7700 | 7800 | 7900 | 8000 | 8100 | 8200 |

| T. Vencimiento | Prima de Put | ||||||

| 30 | 26,353 | 41,394 | 62,327 | 90,229 | 125,963 | 170,076 | 222,731 |

| 60 | 71,685 | 95,398 | 124,318 | 158,851 | 199,282 | 245,761 | 298,291 |

| 90 | 114,075 | 142,473 | 175,450 | 213,211 | 255,887 | 303,531 | 356,115 |

| 180 | 220,991 | 256,320 | 295,127 | 337,458 | 383,329 | 432,727 | 485,608 |

Podrás observar cómo la prima de una opción con un precio de ejercicio de 7.600 difiere cuando faltan 30 días (26,35€) en comparación con cuando faltan 180 días (220,99€). Si el activo subyacente se encuentra en niveles de 8.130, una caída hasta 7.600 (530 puntos, 6,15%) no tiene la misma probabilidad de ocurrir en un mes que en seis meses.

En otras palabras, ¿qué es más probable, una caída del 6,15% en un mes o en seis meses? Lógicamente, en seis meses. Una caída del 6,15% en un mes indicaría que ha ocurrido algo grave, mientras que una caída del 6,15% en seis meses sería un periodo bajista prolongado

Espero que este artículo te sea útil si en algún momento has considerado vender opciones o si eres nuevo en ello. Ten precaución, especialmente con el apalancamiento.

Si quieres aprender más sobre la venta de opciones, te interesará el curso de Estrategias Combinadas con Opciones que imparto en Braindex, donde vemos los distintos tipos de estrategias que existen con opciones y cómo se realizan.

Descubre el curso Estrategias combinadas con Opciones con Enrique Castellanos

Iníciate en nuestra categoría de Mercados y Productos con el curso de Estrategias combinadas con Opciones, con el que aprenderás los distintos tipos de estrategias con opciones que existen y cómo se realizan, además de estudiar el perfil de riesgo/beneficio y posibles transformaciones y aplicaciones a distintas situaciones de mercado.