¿Podríamos enfrentarnos a otro Volmageddon?

En los últimos tiempos, se ha intensificado el debate sobre si las estrategias de volatilidad corta (Short Vol) podrían desencadenar un evento similar al Volmageddon de febrero de 2018. Muchos señalan especialmente a las estrategias de opciones con vencimiento en el mismo día (0DTE), aunque suelen incluir en el análisis a una amplia variedad de enfoques que, en mi opinión, no tienen relación directa.

Recordamos que el “Volmageddon” ocurrió cuando una rápida y fuerte subida de la volatilidad en el mercado (medida por el índice VIX) provocó grandes pérdidas en los productos financieros vinculados a posiciones cortas en futuros del VIX. Este colapso afectó gravemente a inversores que apostaban por una volatilidad baja, generando pérdidas masivas en productos cotizados como XIV y SVXY, que en algunos casos perdieron el 100% de su valor en un solo día.

Respecto a las estrategias Short Vol, es un error conceptual agrupar todas las estrategias de venta de opciones bajo el mismo término. Considerar que todas las estrategias de venta de opciones implican un riesgo extremo es otro error común. El Volmageddon no fue causado por la simple venta de opciones, sino por operaciones en futuros del índice VIX (S&P 500 Volatility Index).

¿Qué es realmente una estrategia Short Vol?

El término “Short Vol” es demasiado amplio y a menudo se utiliza sin el matiz adecuado. Básicamente, una estrategia de volatilidad corta busca beneficiarse de una caída en la volatilidad o de la estabilidad en el precio del activo subyacente. Aunque su ejecución varía, su denominador común es que la estrategia depende de que la volatilidad implícita disminuya o que el activo subyacente no experimente grandes movimientos. Este tipo de enfoque se puede aplicar tanto en opciones sobre acciones e índices, como en instrumentos derivados del VIX o VSTOXX.

Las opciones financieras son productos singulares, ya que sus precios no solo dependen del activo subyacente, sino también de la volatilidad implícita y del tiempo hasta el vencimiento. Cuando hablamos de volatilidad, es importante diferenciar entre dos tipos:

- Volatilidad histórica o realizada, que mide la variación que ha experimentado el activo subyacente en el pasado.

- Volatilidad implícita, que refleja las expectativas del mercado sobre la futura volatilidad del activo subyacente hasta el vencimiento de la opción.

Tipos de estrategias con opciones

Existen tres grandes categorías de estrategias con opciones:

- Direccionales: Estas estrategias buscan neutralizar al máximo el impacto del paso del tiempo y la volatilidad, centrándose en predecir el movimiento del activo subyacente. Ejemplos incluyen los Vertical Spreads y Risk Reversals.

- De volatilidad: Aquí, el objetivo es aprovechar los cambios en la volatilidad implícita, combinando posiciones alcistas y bajistas en opciones. Ejemplos clásicos de este tipo de estrategia son los Straddles, Strangles y las estrategias Butterfly o Calendar.

- Mixtas: Estas combinan tanto el movimiento direccional del subyacente como los cambios en la volatilidad y el paso del tiempo. Un ejemplo sencillo de estrategia mixta es la compra de una opción Call, ya que su valor depende de múltiples factores simultáneamente.

Ejemplos de estrategias Short Vol

A continuación, revisamos algunas estrategias específicas que podrían clasificarse como Short Vol, aunque tienen características muy distintas entre sí:

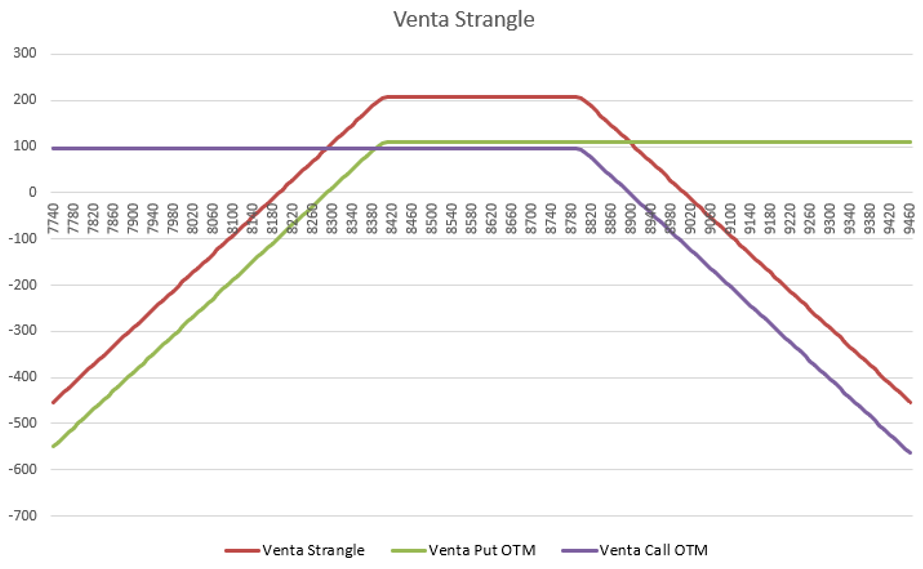

- Strangle vendido: Esta estrategia consiste en la venta de una Call y una Put fuera del dinero (OTM). El inversor se beneficia tanto de la caída de la volatilidad implícita como del paso del tiempo, siempre que el activo subyacente no se mueva demasiado.

Cuadro 1: Venta de Strangle. Fuente: Elaboración Propia.

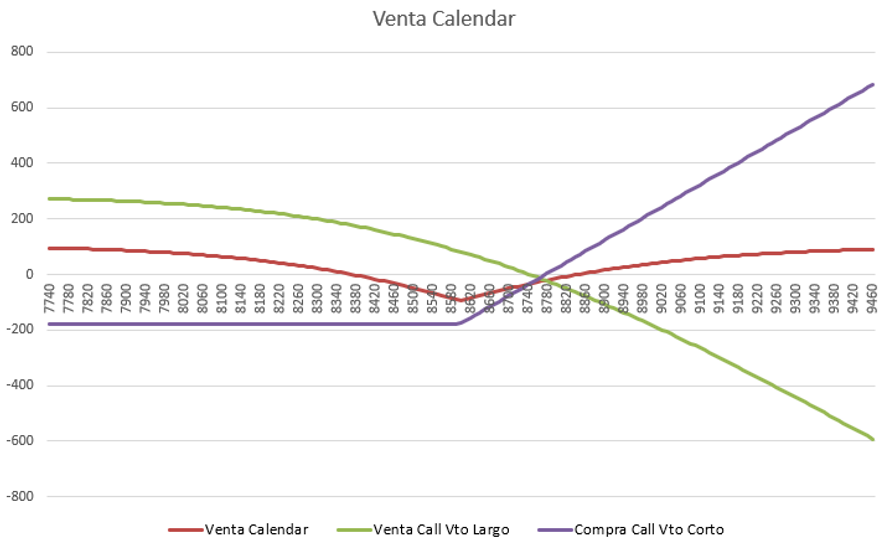

- Calendar vendido: Se compra una opción de vencimiento cercano y se vende una opción de vencimiento más lejano, con el mismo precio de ejercicio. La estrategia se beneficia de cambios en la estructura temporal de la volatilidad implícita.

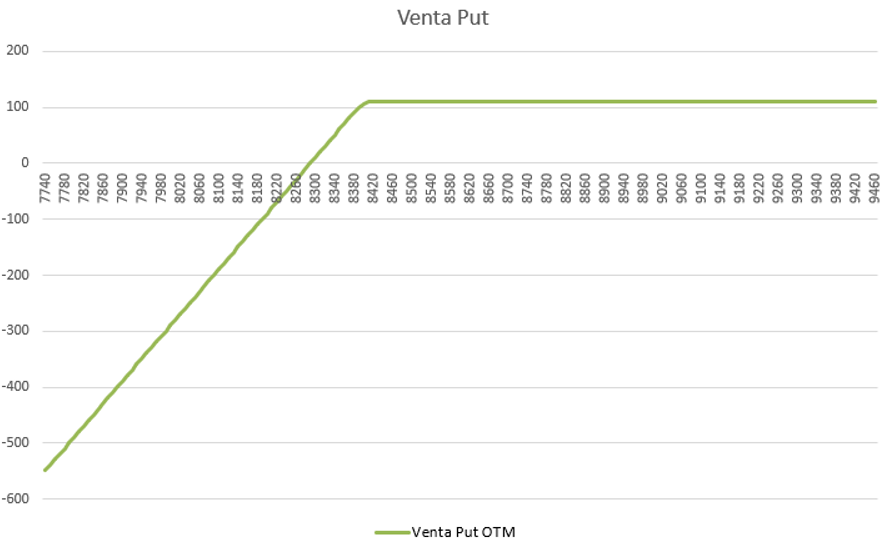

- Venta de Put: Es una estrategia sencilla que implica la venta de una Put, con la expectativa de que el activo subyacente se mantenga estable o suba. Se suele implementar cuando la volatilidad implícita es alta, ya que permite ingresar más prima.

¿Son realmente peligrosas las estrategias Short Vol?

La selección de precios de ejercicio es crucial en las estrategias vendidas, al igual que la gestión de la liquidez. No hablo de apalancamiento, asumo que no hay, pero las primas obtenidas y el nominal de la cartera varían considerablemente según si se invierte en Repos o en bonos BB.

Por lo tanto, es importante evitar generalizaciones sobre las estrategias Short Vol, ya que no todas son iguales y algunas pueden ser muy diferentes. También es incorrecto afirmar que todas las estrategias de venta de opciones conllevan un riesgo alto. Por ejemplo, una venta de Put ITM tiene un riesgo similar al del activo subyacente, mientras que una Put muy OTM se comporta más como un producto de renta fija.

Relacionar las estrategias 0DTE con las Short Vol es un error importante. Las 0DTE son opciones que se operan el mismo día del vencimiento, y no todas son Short Vol. De hecho, cada vez son más comunes los Vertical Spreads (Call Spread y Put Spread) entre las 0DTE, que son estrategias direccionales.

Aunque el volumen de las opciones 0DTE es enorme, lo que genera cierta inquietud, el riesgo no es tan grande. Como son opciones que vencen el mismo día, los Market Makers deben comprar o vender masivamente para cubrir posiciones, pero todo indica que el riesgo está relativamente controlado, ya que están bien compensados. Según datos recientes, el 45% de la negociación de estas opciones está concentrado en el vencimiento del mismo día.

Decir que las 0DTE provocarán el próximo Volmageddon es una exageración. El Volmageddon de 2018 fue causado por la acumulación de posiciones cortas en futuros del VIX a través de productos cotizados como XIV o SVXY. Aquellos que mantenían posiciones bajistas no necesariamente esperaban una caída de la volatilidad, sino que se aprovechaban del contango en la estructura temporal del VIX, lo que generaba beneficios en el rolo mensual de futuros.

Este tipo de estrategia conlleva mucho riesgo, ya que cuando la volatilidad explota, puede duplicarse rápidamente, como sucedió en febrero de 2018, donde muchos inversores sufrieron pérdidas del 100%

Si quieres aprender más sobre la venta de opciones, te interesará el curso de Estrategias Combinadas con Opciones que imparto en Braindex, donde vemos los distintos tipos de estrategias que existen con opciones y cómo se realizan.

Descubre el curso Estrategias combinadas con Opciones con Enrique Castellanos

Iníciate en nuestra categoría de Mercados y Productos con el curso de Estrategias Combinadas con Opciones, con el que aprenderás los distintos tipos de estrategias con opciones que existen y cómo se realizan, además de estudiar el perfil de riesgo/beneficio y posibles transformaciones y aplicaciones a distintas situaciones de mercado.