¿Cómo llevas la gestión de tus finanzas personales?

La planificación financiera, o lo que es lo mismo, la gestión de tus finanzas personales requiere de un plan general, metódico y organizado, cuyo objetivo es de ordenar y descubrir cuál es la situación patrimonial de una persona o familia, a fin de determinar los objetivos que quiere lograr y aplicar un programa para el cumplimiento de ese plan.

Todos tenemos planes de futuro, y para ello tenemos que planificarlos con antelación para asegurarnos la consecución de nuestros objetivos.

“La mala noticia es que actualmente hay 3.2 cotizantes por cada jubilado, pero dentro de 25 años se prevé que haya 1.3”

Un ejemplo muy simple a la hora de planificar nuestras finanzas personales: Me voy a jubilar dentro de 25 años y con el dinero que tenga más la pensión tendré que vivir cerca de otros 25 años, puede ser más. La mitad de la población española llega a los 86 años y, actualmente, a esa edad hay una esperanza media de vida de 6 años. ¿Cuánto necesito para vivir? ¿Voy a cobrar pensión? Y si necesito una residencia… ¿Puedo pagarla? Son preguntas que pueden parecer lejanas en el tiempo, e incluso alguna de ellas desagradable, pero llegará ese momento, seguro, y por tanto tenemos que planificarlo.

La mala noticia es que actualmente hay 3.2 cotizantes por cada jubilado, pero dentro de 25 años se prevé que haya 1.3 cotizantes por cada jubilado. ¿Aguantará la Seguridad Social? No lo sé, en el mejor de los casos sí, pero las prestaciones seguramente se reduzcan drásticamente.

En España la población envejece y tenemos el sistema de pensiones que es… por tanto, personalmente, no confiaría mucho en la pensión que pueda recibir cuando me jubile. Es mucho más sensato trazar un plan alternativo de ahorro y si luego aguanta el sistema de pensiones y tenemos una buena pensión, mucho mejor.

Primer paso: ¿Cuánto gastamos? ¿Cuál es mi situación financiera? ¿Puedo ahorrar?

El ahorro no es lo que sobra después de gastar todo lo que nos apetece, ¡Tenemos que vigilar los gastos! Hagamos una pequeña reflexión: ¿Sabemos cuánto gastamos y en qué? ¿Segur@? Normalmente tenemos una idea más o menos difusa de lo que gastamos en Luz, Agua, Electricidad, Seguros, Colegio, Hipoteca, etc… ¿Sabemos con certeza cuánto gastamos en ocio y demás gastos “no necesarios”?

Ya os digo yo que salvo que descarguéis vuestros movimientos de la cuenta/s o a un Excel y empecéis a sumar los gastos…no tenéis ni idea. ¡No sois conscientes de todo lo que gastáis! Hacedlo, de verdad, este debe ser el primer paso antes de planificar absolutamente nada.

“No se trata de quedarse en casa y no salir para no gastar, se trata de optimizar y racionalizar el gasto”

Hay que agrupar los gastos en “necesarios” y “no necesarios” ¿Cuáles de los “no necesarios” puedo recortar? Obviamente, no se trata de quedarse en casa y no salir para no gastar, se trata de optimizar y racionalizar el gasto.

Una vez sepamos los gastos “necesarios” y “no necesarios” que vamos a tener, ya podemos determinar nuestra capacidad de ahorro.

Segundo paso: ¿Para qué ahorro?

Dado que ahorrar significa renunciar, hay que tener claro el objetivo para el cual estamos ahorrando y cuantificarlo, aunque sea grosso modo, para poder saber si el esfuerzo que hacemos es suficiente o no.

Hay diferentes objetivos: jubilación, compra de casa o coche, colchón de reserva, etc… En primer lugar, trataremos de reducir los gastos superfluos, y lo ideal sería evitar primero aquellos que nos generan menos satisfacción.

“Lo ideal es la regla del 50/30/20. El 50% de los ingresos es para pagar los gastos fijos, 30% para gastos no necesarios y 20% para ahorrar”

Si no fuera suficiente, seguiríamos con el resto de los gastos superfluos. Si aun así no es suficiente, deberíamos replantearnos los objetivos ya que tienen que ser factibles.

No podemos vivir encerrados en casa para poder ahorrar, eso tampoco es realista. Lo ideal es la regla del 50/30/20. El 50% de los ingresos es para pagar los gastos fijos, 30% para gastos no necesarios y 20% para ahorrar

Tercer paso: ¿Puedo conseguirlo?

Una vez que hemos establecido los objetivos y los hemos cuantificado, tenemos que comparar esos objetivos con nuestra capacidad de ahorro y ver si son factibles de conseguir. ¡Tienen que ser objetivos realistas!

Un elemento esencial para esa consecución de objetivos es el tiempo que tengamos hasta el momento en que necesitemos el dinero. Cuanto más tiempo tengamos para ahorrar, más fácil es que podamos conseguir nuestros objetivos.

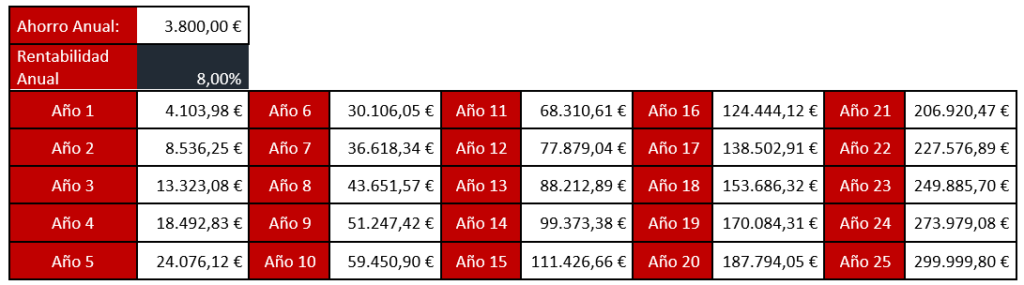

Es importante proyectar nuestros ahorros en el tiempo. Pongamos un ejemplo, supongamos que ganamos 24.000€ brutos y somos capaces de ahorrar el 20% de lo que nos queda después de impuestos (18.635€), que son aproximadamente 3.800€:

Cuarto paso: ¿Y ahora cómo lo hago? ¿Cómo invierto?

La mejor rentabilidad no es la más alta, sino la que nos permita la consecución de nuestros objetivos, por eso tenemos que establecerlos. El ser humano es como es, y siempre queremos ser los más exitosos en todo, también en las inversiones.

Nos tiene que dar igual lo que nos cuente algún amigo o nuestro cuñado de sus aventuras financieras y las grandes rentabilidades que obtiene que, por otro lado, vaya usted a saber si son verdad… Nosotros tenemos que ceñirnos al plan, ¡es lo importante!

Pongamos un pequeño ejemplo. Dada la situación del paso 3, en la que ahorramos 3.800€ al año, si quisiéramos en el año 25 tener 300.000€, significa que 205.000€ los tenemos que generar mediante la inversión de ese ahorro, ¿podemos lograrlo? Parece mucho la verdad, casi imposible, pero bueno, hagamos el cálculo.

Pues si somos capaces de generar un 8% anual durante los próximos 25 años sería posible. A mi personalmente, me parece demasiado, por mucho que, por ejemplo, el índice MSCI world haya rentado un 8,69% anual desde 1987.

Sería más sensato pensar en una rentabilidad algo más baja. Tenemos dos alternativas: rebajar nuestro objetivo utilizando una rentabilidad más baja o intentar aumentar algo nuestro ahorro.

Quinto paso: La planificación

Una vez que sé mi capacidad de ahorro, mis objetivos, el tiempo que tengo hasta llegar a ellos y la rentabilidad que necesito, ya sólo necesito establecer el plan para lograrlo.

Hay que hacer una asignación de activos. Esta es la parte más técnica, pero mi consejo es recurrir a los servicios de un asesor financiero. No es caro. De hecho, es barato, y si lo comparas con el resultado de tomar decisiones de inversión sin ser un experto, baratísimo.

Tener conocimientos financieros no es difícil, requieren de tiempo para estudiar, y no todo el mundo lo tiene. Si te animas, aquí en Braindex encontrarás todos los cursos necesarios para ello. De hecho, acabamos de lanzar un nuevo curso que es perfecto para tus finanzas personales: Planificación Financiera.

Descubre el curso Planificación Financiera con Enrique Castellanos

Iníciate en nuestra categoría de Mercados y Productos Financieros con el curso de Planificación Financiera, con el que aprenderás la importancia que tiene planificar el ahorro y la inversión del mismo para poder lograr tus objetivos financieros en el futuro.